日本JCT简易申报+补税全面解读

日本JCT最近迎来注册高峰期,近日卖家陆续问了很多关于简易申报和补税问题,小编做了对应整理,往下查阅或许对你有帮助~

重点关注日本JCT两个时间点:

日本国税厅最新公告:2023年4月1日之后,卖家仍可继续提交注册。

注意:卖家要确保在新政生效前下号,目前日本JCT下号时效在4-5个月左右,小编建议大家近期可以筹备起来了,以预留上传税号的时间。

日本JCT新政生效时间:2023年10月1日起

对于亚马逊:平台也将开启对店铺注册号的验证。

日本JCT是1000万日元以上才强制注册吗?

总体看,注册日本JCT有3类人群:

①历史年份已超过、本年已经超过或即将超过1000万日元的卖家;

②需要开具可抵扣的增值税发票的卖家;

③没有义务成为JCT纳税实体但希望获得JCT注册号的卖家。

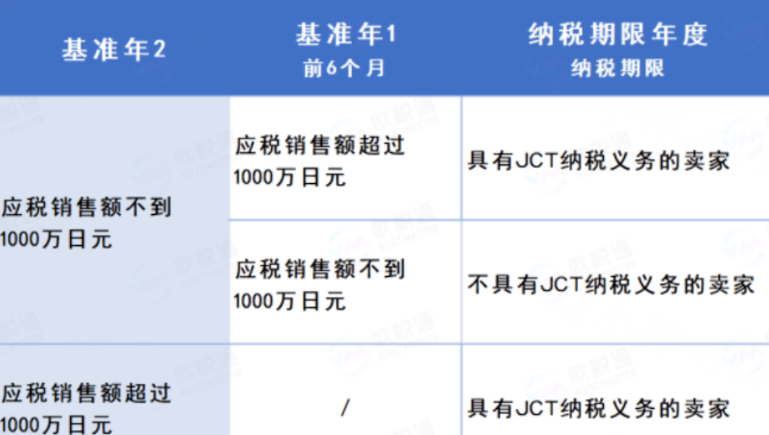

如果阈值超过1000万日元或者公司注册资本金在1000万日元以上都具有纳税义务。截至2022年,公司要计算的纳税年度是2021年,你需参考两个基准年度(2019年度或2020年度)的销售额阈值来判断是否产生纳税义务。

若你的账户销售额在2019年或2020年前6个月超过阈值,则在2021年纳税年度需要成为纳税实体,进行税务注册、申报和缴纳。

20年销售额800万日元,21年销售额4000万日元,22年销售额2亿日元,现在申请日本JCT税号,22年的销售额还需要补吗?

从合规角度来看,2021年上半年销售额超过1000万日元,2022年需要补税。反之2021年上半年没超过则不用补。

22年销售超过5000万日元,20年和21年没有超过1000万日元的,我需要补申报吗?是否可以选择简易申报呢?

2020年、2021年、2022年不用补申报,2024年申报2023年全年税金即可。2022年销售额超过5000万日元不满足简易申报的申请条件,因此不能简易申报。

22年没有5000万,但是现在才开始注册,过了日期?没办法简易申报了吗?

如果您满足免税事业者的条件,如2021年和2022年销售额均低于1000万日元的情况下,可以直接在申报时选择低税率申报。也就是和简易申报同样的折扣条件。

如果2021年、2022年上半年均超过1000万日元,则需在2022年底之前提交简易申报申请书,才能适用。(前一年进行提交申请,次年适用。)

在填写销售额时,系统提示我是否进行补申报,我之前的年份可能存在补税,该怎么操作?

看历年的具体销售额判断。一个纳税年度是否需要纳税,需要看2个基准年。

比如,判断2022年是否纳税,需看2020全年、2021年前6个月的销售额,以此类推。如果您按此推算出只有2023年需要纳税,则不需要补税,该项选【否】。反之您推出2023年之前的年份需要纳税,从合规角度来看您需要补申报,关于补申报详情,可以文末咨询合规专家。

日本JCT简易申报下税金怎么计算?

简易申报下的企业消费税额=销项税-(销项税×税局认定采购率)

简易申报是允许企业按照一个既定的采购系数进行申报。日本国税厅根据不同经营类型制定了不同采购系数,电商行业属于【零售类】,采购系数为80%。

现在注册日本JCT也可以申请今年这3个月的简易申报吗?

如果您满足免税事业者的条件,欧税通可以申请。条件指:您必须满足2021年、2022年两年销售额低于1000万日元。

23年10月~12月的日本JCT申报,可以提前申请简易申报吗?

新店铺可以,老店铺销售额超过5000万日元则不行。

日本JCT标准申报转简易申报要额外收费吗?

欧税通简易申报不收取额外费用。

之前更新了营业执照地址,但是亚马逊后台地址还是旧的,这种情况需要用旧的注册日本JCT吗?即和店铺后台地址一致的地址来注册?

可以用旧地址,并提供原来的法人信息。

如何查看我的应税销售额?

登录亚马逊卖家平台-【数据报告】-【支付】-【所有结算】

日本JCT时效4-5个月左右,建议卖家提前备好。

2026-03-12

2026-03-11

2026-03-10

2026-03-09

2026-03-07

2026-03-06

2023-05-26 1

2023-02-15 1

2023-02-14 1

2023-02-13 1

2023-01-30 1